Після виборів Дональда Трампа президентом США Bitcoin майже місяць торгується в діапазоні 90 -100 тисяч доларів, лише 5 грудня ненадовго здолавши нову цінову вершину в 103 800 доларів.

В той же час історичні та технічні дані нагадують про ймовірність корекції.

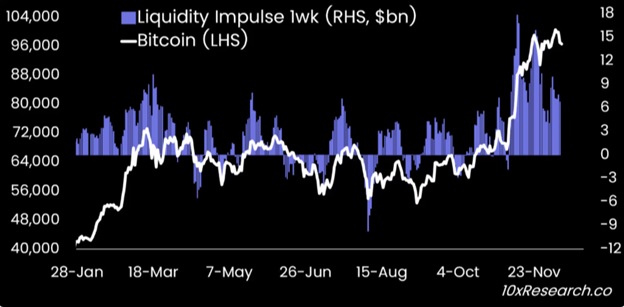

Як свідчить аналітика, основною причиною бокової торгівлі є надходження ліквідності, що значною мірою відображає настрої інституційних інвесторів на американському ринку капіталу.

За повідомленням Омкара Годбола з CoinDesk, який посилається на дані 10xResearch, тижнева швидкість зміни індексу імпульсу ринкової ліквідності, що відслідковує приплив на ринок стейблкойнів, надходження капіталу на Spot Bitcoin ETF і зміни параметрів ф’ючерсного ринку Bitcoin, знизилась більш як вдвічі, з максимуму 15 мільярдів доларів в минулому місяці до поточних 7 мільярдів доларів.

Намагаючись зрозуміти подальшу поведінку Bitcoin, аналітики роблять історичні порівняння з активами, що корелюють з ним.

Так, наприклад, відомий аналітик Пітер Брандт відмітив, що співвідношення ціни BTC до ф’ючерсів на золото наразі знаходиться в ключовій зоні опору між 34 і 37 рівнями, що історично асоціювалось з локальними вершинами ринку і було індикатором ведмежих розворотів. У той же час про ймовірність корекції ціни сигналізує тижневий індекс відносної сили (RSI) активу, що знаходиться в зоні перекупленності (вище 70).

Оскільки Bitcoin стає перекупленим по відношенню до золота, а золото все ж залишається більш надійним хеджуванням під час ведмежих ринків, інвестори можуть прагнути відновити баланс між ним і спекулятивним, з високим рівнем ризику, криптовалютним активом.

Не менш вагомим аргументом щодо подальшої поведінки Bitcoin є те, що ціна BTC і акції провідного виробника мікросхем для штучного інтелекту Nvidea (NVDA) в кінці 2022 році досягли дна і підтримували сильну кореляцію вподовж майже двох років, за винятком деякого періоду. Наразі кореляція активів дорівнює 0,6.

Історично обидва активи керовані схожою психологією переможців, отож, потенційно можуть мати схожу поведінку.

З листопада Nvidea втрачає висхідний тренд і переходить до ведмежої моделі.

Трейдер, аналітик і підприємець Міхаель ван де Поппе також провів історичні аналогії цін BTC:

«Bitcoin буквально імітує цінову дію в грудні минулого року.

Я не впевнений, чи отримаємо ми таку глибоку корекцію, але я точно знаю, що настав час для альткойнів знову засяяти», – написав Міхаель ван де Поппе на своїй сторінці в X.